周五(10月24日),航天装备板块拉升,航天环宇、中国卫星、中天火箭、中国卫通等纷纷大涨。

消息面上,10月23日,新华社发布的二十届四中全会公报中,新增“航天强国”表述,市场预期航天产业的地位再度提升。

在我国商业航天快速发展的背景下,相关企业加速推进上市。今年以来,天兵科技已完成IPO辅导备案,蓝箭航天、中科宇航等陆续启动上市辅导,还有的企业已经先一步向科创板提交招股书。

格隆汇获悉,近日,中电科蓝天科技股份有限公司(简称“电科蓝天”)向上交所科创板提交招股书申报稿,保荐人为中信建投证券。

招股书显示,电科蓝天已为神舟飞船、天宫空间站、北斗卫星、嫦娥月球探测器、天问火星探测器等在内的700余颗卫星/飞船/探测器/空间站提供了优质可靠的电源产品。

电科蓝天质地如何?航天产业链都有哪些公司?今天就来一探究竟。

01

宇航电源业务爆发,为国内宇航电源核心供应商

2020年以来,全球航天呈高度活跃发展态势,各国相继发布战略政策,强化航天能力建设。据美国卫星产业协会(SIA)数据,2024 年全球卫星产业的总收入约2930亿美元,其中卫星制造业总收入为 200亿美元,占比6.8%。

卫星主要由平台和载荷两部分构成,卫星平台又包括姿控系统、电源系统、结构系统、星务系统、测控系统、热控系统。平台的核心作用是为卫星提供机动能力和电力,因此姿控系统和电源系统的成本占比也最大,据艾瑞咨询数据,姿控系统和电源系统的成本之和约占全卫星平台的60%以上。

随着我国载人航天工程、探月工程等重大航天工程的深入推进,以及商业航天市场的快速兴起,我国航天产业迎来高速发展期,宇航电源产业也随之受益。

电科蓝天主要从事电能源产品及系统的研发、生产、销售及服务,拥有发电、储能、控制和系统集成全套解决方案,产品应用领域实现深海至深空广泛覆盖。

公司主营业务涵盖宇航电源、特种电源、新能源应用及服务三大板块。

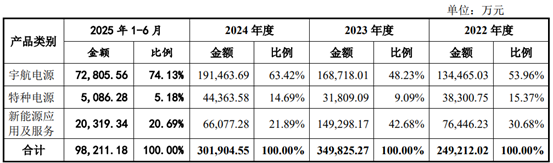

具体来看,2022年至2025年上半年(简称“报告期”),电科蓝天来自宇航电源的营收占比从53.96%提升至74.13%,占比较大;而来自特种电源、新能源应用及服务的营收占比均有所下降。

公司主营业务收入构成情况,图片来源:招股书

电科蓝天的宇航电源产品主要包括空间太阳电池阵、空间锂离子电池组和电源控制设备及其构成的电源系统,应用于航天器和临近空间飞行器。作为国内宇航电源的核心供应商,公司宇航电源产品在国内市场覆盖率超过50%。

其特种锂离子电池组主要应用于携行装备、特种车辆、特种无人机和工业机器人,燃料电池主要应用于携行装备、应急电源等国防领域。

公司还积极开拓光伏、储能两大市场,新能源应用及服务板块主要产品包括微电网解决方案、储能系统及储能EPC服务、光伏解决方案、电源检测服务,以及锂电正极材料和消费类锂电池等。

公司主要产品应用场景,图片来源于招股书

值得注意的是,宇航电源领域,我国国家航天项目通常由政府和科研院所主导,服务于国家航天战略目标,有着较强的技术壁垒,但随着商业航天产业快速兴起,新理念、新模式、新产品的出现使公司宇航电源业务的市场竞争格局更加激烈和复杂。

此外,近两年,受锂电价格下行及军工行业宏观因素及周期性影响,特种电源订单受到一定冲击,新能源应用及服务领域竞争激烈,如果公司未能将现有的核心技术转化为更多的市场订单,可能会影响公司的盈利能力。

02

处于航天产业链上游,客户集中度较高

电科蓝天的宇航电源业务属于航天产业链。

航天产业链上游主要为卫星、空间站、飞船等航天器及火箭的制造厂商,参与者除了电科蓝天之外,还包括中天火箭、斯北图、智星空间、中国火箭、中国卫星、航天环宇、上海沪工等。

中游为火箭发射与卫星运营服务厂商,其中,卫星运营服务商进一步分为遥感、通讯与导航三类。相关企业有海格通信、中国火箭、中科星图、航天宏图、北斗星通、航天科技、蓝箭航天、星际荣耀等。

下游为应用环节,传统应用场景包括通信(广播电视传输、邮电、远程医疗、应急救灾等)、导航(海陆空交通运输、精准农业、智慧城市、自动驾驶、应急救援、气候监测等)、遥感(基础设施测绘、环境监测、自然资源管理等),新兴应用场景包括卫星互联网、太空旅行、太空采矿、深空探索等。

航天产业链,图片来源于招股书

电科蓝天需要采购太阳电池阵生产材料、电池组及储能系统材料、锂离子电芯材料、新能源电站工程材料、电子元器件等原材料,供应商包括航天科技集团下属单位、云南鑫耀半导体材料、扬州乾照光电、中国电科集团下属单位等,且航天科技集团下属单位天津恒电、中国电科集团下属单位为公司关联方。

报告期内,公司向前五大供应商采购金额占当期采购金额的比例分别为57.19%、44.95%、44.40%和54.01%。

电科蓝天的客户包括航天科技集团下属单位、中国化学与物理电源行业协会、上海格思航天科技、中国电科集团下属单位、中国科学院下属单位等。

报告期内,公司向前五大客户销售金额占当期营业收入的比例均超70%,其中,对第一大客户航天科技集团的销售占比均超40%,集中度较高,主要是公司下游客户的市场集中度较高导致。

值得注意的是,报告期内,公司关联销售的金额占营业收入的比重分别为50.88%、47.52%、 52.79%和64.85%,占比较大,面临关联交易风险。

此外,随着宇航电源等业务的增长,公司应收账款规模也逐年增加。2022年末至2025年6月末,公司应收账款账面价值从约11.41亿元增长至24.64亿元,占流动资产的比例也从20.74%飙升至42.82%,存在应收账款回收风险。

03

业绩存在波动,主营业务毛利率低于同行均值

近几年,电科蓝天的业绩存在一定波动。

2022年、2023年、2024年、2025年1-6月,电科蓝天的营业收入分别约25.21亿元、35.24亿元、31.27亿元、11.13亿元,对应的净利润分别约2.14亿元、1.9亿元、3.38亿元、0.59亿元。

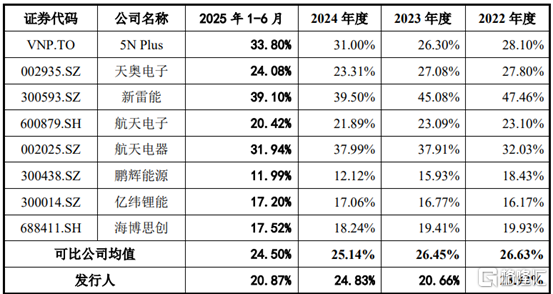

报告期内,电科蓝天的主营业务毛利率分别为23.92%、20.66%、24.83%和20.87%,存在波动。其中,2023年公司主营业务毛利率下降,主要系毛利率水平较低的新能源应用及服务收入占比增加所致。

2025年上半年公司毛利率较2024年下降,主要系公司在下半年集中交付宇航电源产品,部分高毛利业务收入集中在下半年乃至第四季度确认,且公司商业航天领域收入占比提升导致。

电科蓝天报告期内毛利率低于同行业可比上市公司平均值,其中2023年明显较低,主要系当年公司新能源应用及服务业务收入占比提升,而近年来储能、光伏行业市场竞争激烈,且公司进入该领域时间较短,毛利率水平相对较低进而拉低主营业务毛利率所致。

公司与同行业可比上市公司主营业务毛利率对比情况,图片来源于招股书

电科蓝天的产品技术体系涵盖发电、储能、控制以及系统集成等多个维度,对技术创新的要求较高。报告期各期,公司的研发费用率分别为6.46%、6.52%、6.40%和7.44%,整体低于可比上市公司均值。

04

天津冲出一家IPO,拟募资15亿

电科蓝天注册地位于天津市滨海高新技术产业开发区,其前身为1992年设立的全民所有制企业蓝天电源,2014年蓝天电源改制为有限责任公司,并在2022年整体变更设立股份有限公司。

本次发行前,中国电科直接持有公司48.97%的股份,通过间接持股及一致行动人方式合计控制公司84.5%的表决权,为控股股东、实际控制人。

值得注意的是,电科蓝天与中国电科下属的红太阳新能源、嘉科新能源在光伏电站工程建设方面存在同业竞争,与十八所在锂氟化碳电池产品领域存在潜在同业竞争。

管理层方面,电科蓝天的董事长郑宏宇出生于1968年,她毕业于电子科技大学电子材料与元器件专业,本科学历。郑宏宇曾历任中国电科第十三研究所专业部技术干部、副主任、主任、副总工程师、副所长等职务,还担任过中国电科质量安全与社会责任部副主任、中国电科经济运行部副主任、空间电源董事长。

总经理朱立宏也出生于1968年,他毕业于西安理工大学测试计量技术与仪器专业,本科学历。朱立宏曾历任十八所研究室技术干部、副主任、主任、所长助理、副所长、所长,还兼任过上市公司电科芯片董事。

本次IPO,电科蓝天拟使用募集资金15亿元,用于宇航电源系统产业化(一期)建设项目。

整体而言,电科蓝天身处“航天强国”战略下的黄金赛道,凭借其在宇航电源领域的领先地位,成为当前航天投资热潮中的焦点。但投资者在看好其“国家队”背景与赛道红利的同时,也需审慎评估其客户集中度高、业绩波动、市场竞争等潜在风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员